2022-05-15 12:46:11 中国财经观察网 来源:东方财富 阅读量:6221

第一,政策的催化低碳经济和数字经济是新基础设施政策的两条主线

二是基本面支撑,即一季度低碳经济和数字经济业绩增长较快,成长股目前的性价比已经较高,

三是市场上,TMT,电力创新,军工等成长型行业明显超跌,电子,计算机,通信普及度偏低,国防军工,电力设备普及度中等偏低而且成长股对负利率的钝化也说明目前或者已经处于底部区域

从市场表现来看,本轮反弹以来,科创50指数自低点以来涨幅超过18%,显著跑赢创业板指数11%和上证综指7.7%的涨幅。

胜利的背后是前期的超跌海通证券指出,a股各指数早在2020年年中就开始依次调整,调整时间不同步科创50从2020年7月开始调整,最大跌幅51%沈虎300和上证50从2021年2月开始调整,最大跌幅分别为37%和35%中证500自2021年9月开始调整,最大跌幅达33%2021年7月至12月创业板指数震荡,最大跌幅达41%

科创50性价比更高

上述机构认为,目前a股主要指数调整的时间和空间都很明显,对应的估值已经回调了不少,目前都处于历史低位目前科创50的收益估值匹配度较好

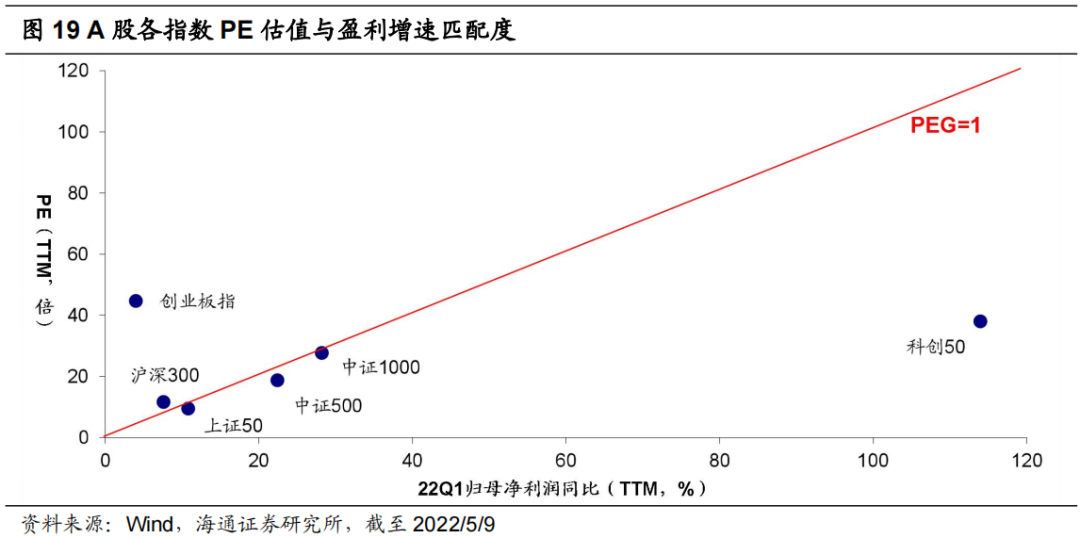

从横向维度看:科创50的收益估值匹配度最好将各指数的PE和净利润与同比散点图进行对比,可以发现科创50,上证50,中证500,中证1000的PEG估值都在1倍以下,其中科创50的PEG最低,说明其盈利与估值的匹配度最好而沪深300 PEG是一倍以上,但并不是很高,而创业板指数PEG的估值明显高于其他指数,主要是因为创业板指数22Q1盈利增速有较大的下行趋势

从纵向维度来看:目前a股指数的PEG已经低于历史平均水平,其中科创50,中证500,中证1000低于历史中位数具体来看,13年沪深300/均值/中位数最新PEG为1.53倍/1.57倍/1.05倍,创业板指数为11.17倍/2.10倍/1.37倍,科创50为0.33倍/0.86倍/0.65倍,上证50为0.88倍/1.34倍

海通证券认为,市场普遍担心的美债利率上行抑制增长风格存在误区。

历史表明,在美债利率上行阶段,美股成长股未必跑输比如1999—2000年,美国债券利率整体上升,期间以纳斯达克指数为代表的成长股依然明显跑赢以标准普尔500为代表的价值股,2015—2018年,美债利率大幅上升,同期美股风格仍明显偏向成长,04—06年,美债利率大幅上升,但此时美股风格略偏价值

回顾历史上美债利率明显上升的时期a股的风格,可以发现这一时期a股的成长性和价值性其实是可以胜出的:比如在2006年上半年,2009 —10年初和2013年下半年,美债利率明显上升的时期,a股整体表现以成长性为主,而在04/06—05/12和15/12时期

海通证券认为,今年的风格特征更类似于2012年,属于增长风格大周期中的阶段性再平衡,价值增长呈现轮动特征全年数值会略占优势,接下来的增长预计也是阶段性占优势

从全球范围来看,国内领先技术的溢价已经处于历史低位。

一直以来,高估值是市场对国内科技股的固有印象不过,中银证券最近几天发布报告指出,目前市场对国内外科技股估值对比的研究多为基于横截面的静态分析,国内外科技行业的不同发展阶段很可能是估值水平差异的原因

基于生命周期视角调整后可以发现,估值溢价与中外发展阶段差异高度相关:

从行业发展阶段来看,互联网发展进程几乎同步,计算机软硬件略显滞后,电子半导体行业国内发展进程落后于海外。

相对于国内科技龙头的海外估值溢价水平,以互联网为代表的一些科技行业,国内外估值水平基本相当,国内龙头基本不存在估值溢价,以电子,半导体行业为代表的一些硬科技行业,国内领先的估值相比海外有一定溢价。

总体而言,中银证券认为,国内相关行业发展相对滞后,a股优质科技公司稀缺,是导致部分行业估值溢价领先的主要原因经过年初以来的估值调整,国内多家科技龙头的估值溢价已经回归可是,在国内经济转型和主导产业变化的背景下,国内大部分科技产业仍处于成长的初级阶段从一年多的周期来看,是国内科技龙头布局的好机会

对应不同行业的具体战略,半导体行业在国内基本处于成长中前期,投资更注重成长性和潜力空间,国内大部分电子行业龙头企业基本都进入了成熟成长阶段在投资过程中,要兼顾利润增长与估值的匹配,在计算机行业,国内龙头基本处于成熟阶段,行业渗透率进一步提升的空间有限对于公司现阶段的投资,更需要关注安全边际