2022-02-21 14:47:25 中国财经观察网 来源:网络 阅读量:6211 会员投稿

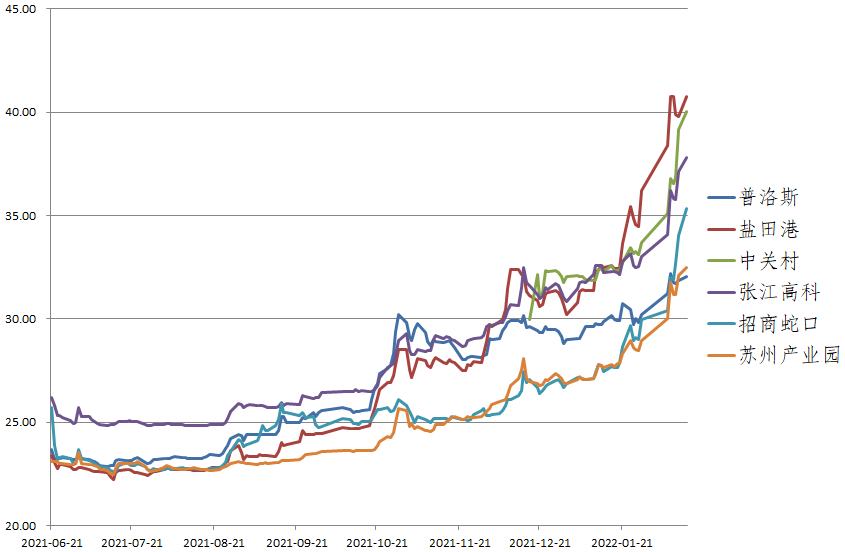

REITs近期涨幅较大,截止2月14日,REITs板块本年涨幅中位数为+20.74%,首创水务涨幅最高(+40.61%),沪杭甬涨幅最低(+4.98%),产权类涨幅普遍高于特许经营权。我司参与战略配售的普洛斯、盐田港、中关村、首钢绿能,年初以来涨幅分别为10.48%、34.97%、24.89%和14.21%。

产权类P/FFO估值大幅扩张,普遍处于高位。当前盐田港和中关村P/FFO估值已经超过40X,分派率低至2.45%和2.5%,物流地产和产业园区分派率普遍下降至3%以下,盐田港四季度业绩略超预期,涨幅最好,普洛斯由于三季度业绩不及预期,涨幅落后。

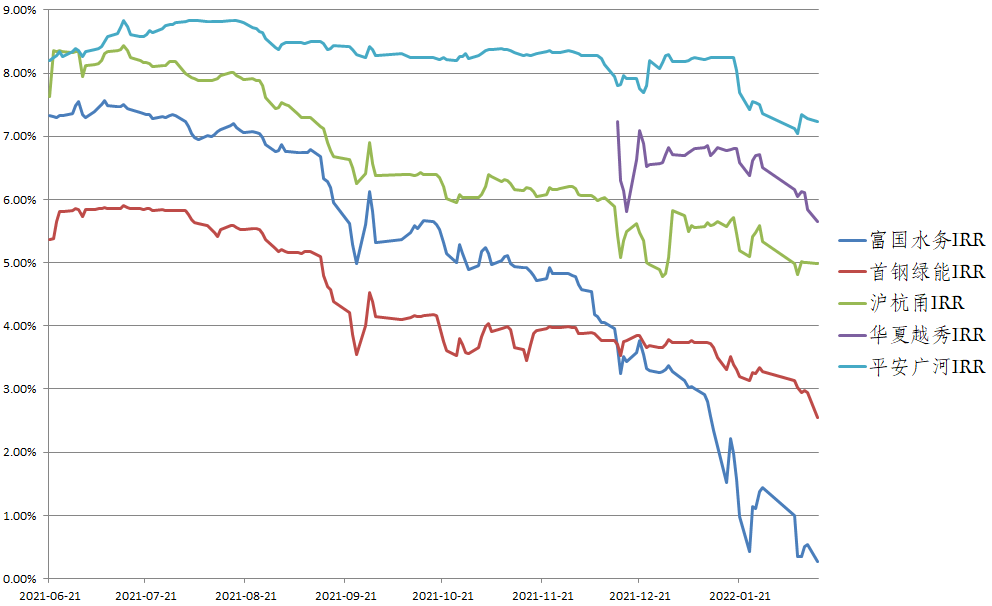

特许经营权类IRR估值普遍扩张,富国水务的安徽十五里河项目产能利用率大幅提升,三季报业绩超预期后持续上涨,IRR估值已扩张至0.27%,表现最好;首钢绿能则有绿电概念加持,估值扩张至2.55%;高速公路类的沪杭甬、华夏越秀、平安广河由于现金流不确定性更强,一直不受市场青睐,但受益于板块BETA行情,IRR估值扩张至 4.98%/5.64%/7.23%。

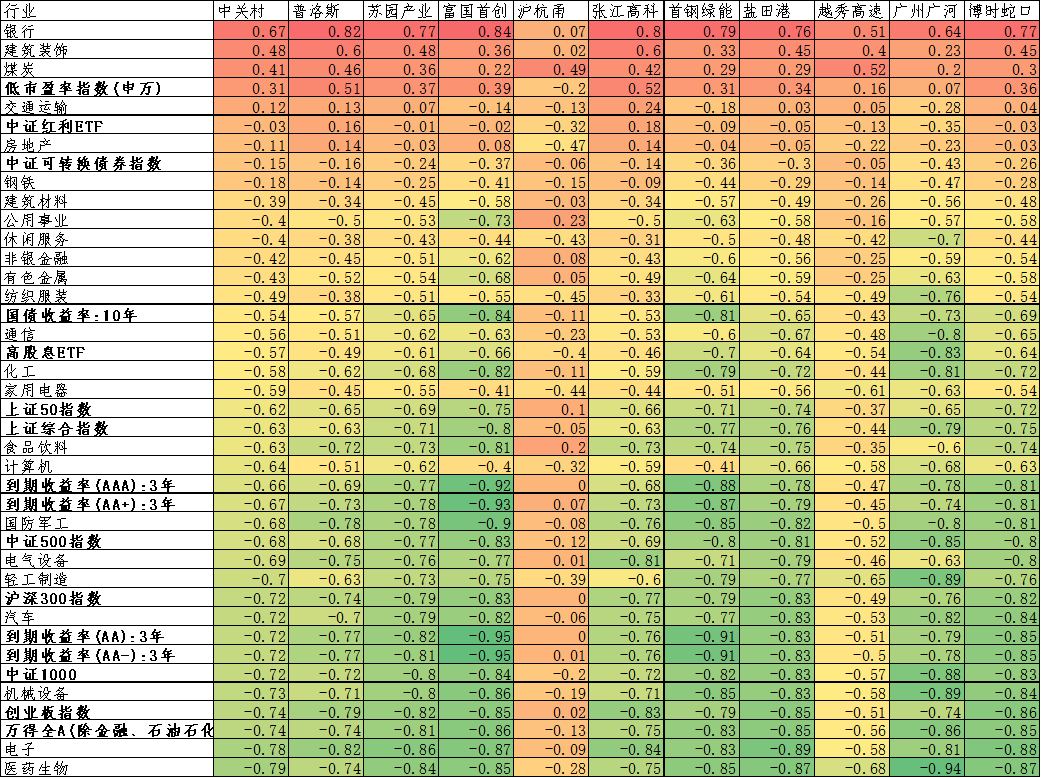

从相关性角度,我们对REITs与典型风格、指数的相关性进行计算,并和2021年末的计算结果相对比,有如下几点观察:

(1)2021年底和REITs相关性强、当前相关性显著降低的风格和指数:公用事业、可转债指数、电气设备、国防军工、汽车、中证1000、万得全A

(2)2021年底和REITs相关性弱、当前相关性显著增强的风格和指数:银行、中债到期收益率

(3)2021年底和REITs相关性弱、当前相关性仍然弱的风格和指数:医药生物

我们本次也采用了低市盈率指数、中证红利ETF、高股息ETF等近期走势较好的指数进行了相关性计算,但结果显示,这些指数和REITs相关性结果并不明显。

从相关性计算的结果可以看出,随市场驱动因素不同,相关性结果随时间呈现差异,REITs有其独特的运行逻辑。

首先,本次结果显示,REITs和股指显著性显著降低,但与中债信用债3年到期收益率的负相关性大大增强,显示出明显的债性和避险属性,与上次的计算结果(股性强,与赛道股强相关)形成鲜明对比。

其次,政策是REITs行情的核心驱动因素之一,1月末,财政部和税务总局联合下发《关于基础设施领域不动产投资信托基金(REITs)试点税收政策的公告》,节奏上超预期,开启了后续税费优惠政策(持有运营环节、交易环节、土地增值税等)的窗口,对REITs是实质利好。

最后,产权类普遍跑赢特许经营权类,或许与近期地产相关利好政策频出(宽信用)、疫情缓解有关。宽信用和疫情缓解对REITs的传导路径和影响程度并不一样,宽信用能够直接影响房价,抬升债底,从而间接推升REITs价格,也能够通过信用修复,经济转好,出租率提升或者租金抬升直接推升价格。但宽信用和疫情缓解的逻辑难以解释21年11月之前的上涨。

此外,REITs当前总体流通盘较小,可能会吸引到部分短线非理性资金的介入,需要警惕短线资金撤退引发的回调风险。

综上,REITs具有股债属性,短短一年内,在不同的政策、宏观、市场条件下,已经展示出了迥异的特性。但当前涨幅较高,估值呈现泡沫化,我部后续将会加强研究和跟踪,不断完善二级投研体系。

关于建信信托

建信信托是中国建设银行投资控股的非银行金融机构,自2010年成立以来已发展成为业界领先的信托公司,聚焦投资银行、资产管理和财富管理三大转型业务方向,致力于真诚服务投资者、服务实体经济、服务民生,打造一流全能型资管机构。至2020年底,公司受托管理资产总规模1.5万亿元。