2021-11-02 18:37:41 中国财经观察网 来源:东方财富 阅读量:8730

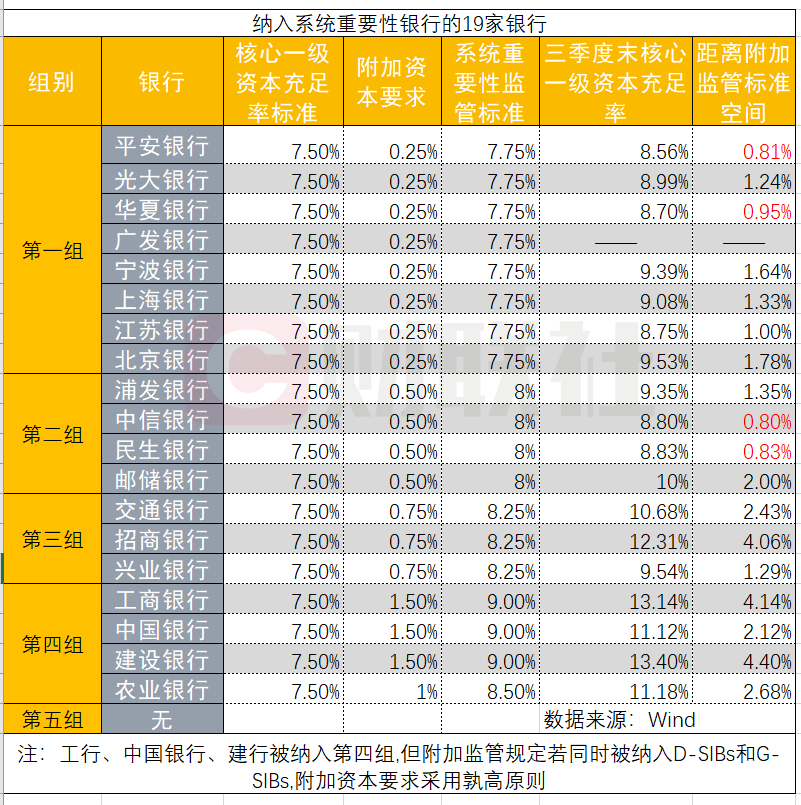

近期上市银行配股定增案例频发,资本补充密集尤其是新纳入系统重要性银行的19家银行资本补充的紧迫性备受关注最新数据显示,截至三季度末,除广发银行外,19家银行核心一级资本充足率均超过监管要求其中,大型银行普遍资本充足,但部分银行提升空间较大

业内人士对财联社表示,定增和配股是银行对外补充资本的重要方式,扩大资本可以有效增强银行信贷对实体经济的支持近期,伴随着中国系统重要性银行名单的发布和中国版TLAC管理办法的实施,部分银行中长期面临更高的资本管理能力要求对于一些银行来说,资本可以通过内部和外部工具来补充

年内,上市银行共有3宗配售个案。

最近几天,浙商银行,无锡银行相继公布股权融资计划,通过配股,定增等方式新增案例其中,浙商银行计划以10股3股募资不超过180亿元,无锡银行计划募集资金总额不超过20亿元,两家银行的融资将用于补充本行核心一级资本

据财联记者统计,2020年江苏银行配股完成后,配股案件数量大幅增加与浙商银行一起,今年以来,已有三家上市银行宣布配股融资此前,宁波银行和青岛银行也相继公布了配股计划值得一提的是,在江苏银行之前,已有7年没有上市银行配股案例固定收益方面,据不完全统计,今年以来已有2家上市银行披露了固定收益计划,另有3家已完成发行

一般来说,银行补充资本有两种方式一种是内生积累,主要依靠未分配利润造血,此外,它还利用外部融资,如IPO,固定收益,优先股,二级资本债,永续债等一位银行业分析师对财联社记者表示,从今年上市银行补充资本的情况来看,能够补充核心一级资本的配股和定增两种股权融资均有明显增加

银行资金压力直接影响信贷供给,扩大资本可以有效提高银行信贷供给支持实体经济受疫情影响,去年银行业绩不如往年,内生资本补充能力受到影响某城市商业银行内部人士表示,伴随着经济明显好转,今年银行业表现良好,是银行开展核心资本融资的良好时间窗口我们对监管商业银行补充资本持积极态度今年以来,监管多次鼓励和支持商业银行补充资本

据相关券商测算,如果上市银行要在2021—2023年保持2020年末核心一级资本充足率不变,2021—2023年资本缺口将达到1283亿元,2739亿元,5431亿元。第三条中国人民银行负责系统重要性银行附加监管规则的制定,监测和分析,并要求中国银行业监督管理委员会酌情采取相应的监管措施,必要时经国务院批准,对系统重要性银行进行检查和监管。

系统重要性银行的大部分资本空间都很紧张。。

最近几天,中国人民银行,中国银行业监督管理委员会公布了19家国内系统重要性银行名单,明确规定了附加监管要求所有入选的系统重要性银行均满足额外资本要求,无需立即补充资本,不会影响信贷供给能力但额外的监管要求对系统重要性银行的资本管理能力提出了更高的要求一般来说,系统重要性银行分为五类,分别适用于0.25%,0.5%,0.75%,1%和1.5%的附加资本要求

其中,入选国际系统重要性银行的4家国有银行均已进入国内系统重要性银行第四组,应执行1%的附加资本要求。中国人民银行会同中国银保监会提出补充监管要求,牵头中国银保监会等单位成立危机管理小组,组织系统重要性银行恢复计划和处置计划建议审查,开展可处置性评估。但是,同时被选为全球和发展中国家银行的银行应确定以下比率

第三季度报告的披露已经结束最新统计显示,截至三季度末,除广发银行外,其余18家系统重要性银行均达到监管要求,大银行资本空间总体充足其中,建行,工行等银行均超标准线4个百分点,交通银行和农业银行也超出标准线2个百分点但相比之下,部分银行更接近监管要求,民生银行和中信银行超标不到1%

光大银行金融市场部宏观研究员周表示,从18家银行核心一级资本充足率超过监管指标来看,系统重要性银行的额外监管要求不会对这些银行的资本补充造成太大压力,也不会对其正常的信贷扩张产生实质性影响但部分银行已超出监管标准不足1个百分点,这些银行的资本充足率仍有进一步提升的空间

招商证券首席银行业分析师廖志明认为,一些资金压力较大的股份制银行,可以通过内外部工具进行补充,包括IPO,可转债等,配股,增资,定向增发等内生补充可以通过利润留存的方式进行同时,银行可以注重发展资本节约业务,促进轻资产转型

面对更高的资本合规要求,光大证券金融行业首席分析师王亦丰也从内生和外生资本补充两方面给出了建议在内生资本补充的选择上,王亦丰建议加强债务成本控制,稳定存贷款利差和NIM操作,避免ROE水平快速下降,积极推动向轻资产业务转型

在外源性资本补充的选择上,王亦丰建议适时发行可转债,促进大股东转股补充核心一级资本此外,应推广先进的资本计量方法,实现资本节约对于银行自身禀赋的优势,定增和配股也是可选的

。